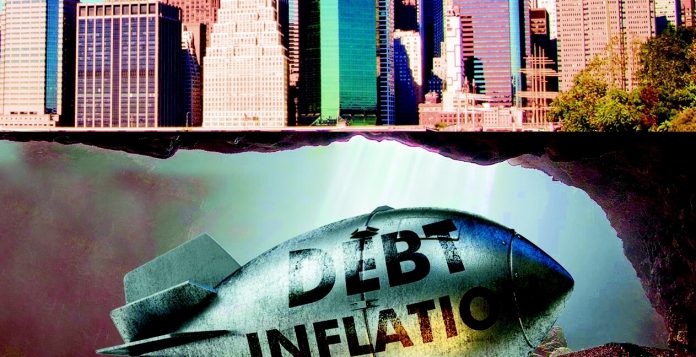

Los gobiernos de todo el mundo han pasado el último año apuntalando el sistema capitalista con un apoyo estatal sin precedentes. Pero estas medidas desesperadas son dinamita en los cimientos de la economía mundial, que ahora está a punto de explotar.

Hace 100 años, en junio de 1921, León Trotsky pronunció un discurso en el Tercer Congreso de la Internacional Comunista, en el que analizó la situación económica global y delineó las perspectivas del capitalismo.

En aquel entonces, algunos miembros de ala ultraizquierda de la Comintern habían predicho que la guerra conduciría a la “crisis final del capitalismo”, ya que todas las contradicciones dentro del sistema capitalista habían salido a la superficie.

Sin embargo, la clase dominante a nivel internacional logró estabilizar la situación, tras la derrota de la ola revolucionaria que se extendió por Europa a raíz de la guerra. Esto, a su vez, proporcionó la base política para una cierta reactivación económica.

Trotsky trató de dar una explicación a este fenómeno y a la excitación febril con que la burguesía se dirigía hacia este “boom”.

“Por la fuerza de sus contradicciones internas”, subrayó Trotsky, “el capitalismo no se desarrolla en línea recta, sino en zigzag, con altibajos”.

“Es lo que sustenta la siguiente afirmación de los apologistas del capitalismo: dado que se observa una sucesión de auge y crisis después de la guerra, se deduce que todo está funcionando para mejor en el mejor de los mundos capitalistas”.

“En realidad, es de otra manera”, continuó Trotsky. “El hecho de que el capitalismo continúe oscilando cíclicamente después de la guerra significa simplemente que el capitalismo aún no está muerto, que no estamos hablando de un cadáver”.

“Mientras el capitalismo no sea derrocado por la revolución proletaria, seguirá experimentando ciclos, oscilando arriba y abajo. Las crisis y los auges son inherentes al capitalismo desde su nacimiento; lo acompañarán hasta su tumba.

“Pero para determinar la edad del capitalismo y su condición general, para establecer si todavía se está desarrollando, si ha madurado o si está en declive, hay que diagnosticar el carácter de los ciclos. De la misma manera que se hace un diagnóstico del estado del organismo humano atendiendo a si la respiración es regular o espasmódica, profunda o superficial, etc.

“Esto significa que es necesario determinar la condición general del organismo capitalista por la forma específica en que respira y la velocidad a la que late su pulso”.

Altibajos

Igual que hace un siglo, la clase dominante de hoy está respirando aliviada porque su sistema todavía está vivo.

Además, el capitalismo parece estar lleno de dinamismo y vitalidad, con un fuerte repunte previsto para el próximo año, al menos para los países capitalistas avanzados.

Después de una caída en el PIB mundial de alrededor del 3,3 por ciento en 2020, el FMI prevé un crecimiento del 6 por ciento para este año y del 4,4 por ciento para 2022; en otras palabras, un retorno relativamente rápido a niveles pre pandémicos.

A primera vista, parece un gran cambio de rumbo. Cuando empezó la pandemia, la economía cayó en picado y se esperaba un regreso a la década de 1930. En el segundo trimestre de 2020, el PIB de EE. UU., Europa y el Reino Unido se derrumbó entre un 10% y un 20%, la peor caída trimestral desde la Gran Depresión.

E incluso en octubre del año pasado, el FMI seguía prediciendo una lenta recuperación de la crisis del coronavirus, acompañada de “cicatrices permanentes”.

Al final, como resultado de las desesperadas medidas tomadas por la clase dominante, las peores pesadillas de los capitalistas no se hicieron realidad y el sistema pudo seguir adelante.

Cuando la sociedad entró en confinamiento, los gobiernos mantuvieron al capitalismo a través de un nivel sin precedentes de intervención en la economía. Esta es la razón principal por la que se evitó una posible depresión, y la consiguiente explosión social con la que vendría acompañada.

Según las últimas estimaciones del FMI, se han gastado 16 billones de dólares en apoyo fiscal, a través de subsidios y estímulos gubernamentales. Y los bancos centrales han inyectado otros $ 10 billones en la economía, en forma de flexibilización cuantitativa y financiación monetaria: utilizando dinero recién impreso para financiar préstamos públicos.

Sin embargo, evitar el colapso total ha tenido un costo. En palabras de Trotsky, “no se trata de un cadáver”. Sin embargo, está claro que el “organismo capitalista”, como él mismo dijo, respira con más dificultad que en el pasado; su corazón y sus pulmones están trabajando más para bombear oxígeno a los órganos vitales.

Más notablemente, tras haber evitado un colapso completo, los capitalistas tendrían de qué preocuparse al ver la economía virar en la otra dirección, con temores de sobrecalentamiento. “Un espectro acecha a los inversores”, comenta Martin Wolf en el Financial Times, “el regreso de la inflación”.

Tormenta perfecta

Mientras los capitalistas están ocupados celebrando la recuperación y el “regreso a la normalidad”, se avecina una tormenta perfecta en la economía mundial.

En primer lugar, están las “condiciones financieras extraordinariamente laxas”, en palabras del exsecretario del Tesoro de Estados Unidos, Larry Summers, y las políticas fiscales expansivas observadas durante el año pasado, descritas anteriormente.

A esta combinación se suma la gran demanda reprimida que se ha acumulado, los consumidores no pueden gastar y, por lo tanto, se ven obligados a ahorrar debido a las restricciones provocadas por el COVID-19. Según algunas estimaciones, estos ahorros personales acumulados podrían representar hasta el 10 por ciento del PIB en países como el Reino Unido (aunque distribuidos de manera muy desigual entre la población).

Ahora que se está poniendo fin a los confinamientos y la economía está saliendo de su estado de reanimación asistida, estas dos fuentes de demanda adicional, de los gobiernos y los hogares, se están liberando al mismo tiempo.

Debido a la anarquía del mercado, la llamada “mano invisible”, la producción no puede ponerse al día con la suficiente rapidez, lo que crea cuellos de botella y escasez. Del mismo modo, a medida que la globalización retrocede, las cadenas de suministro internacionales deben reajustarse. De hecho, con una inversión en niveles históricamente bajos, será difícil que la capacidad productiva se mantenga al día.

El resultado es que una explosión de demanda choca frontalmente con restricciones en la oferta. Esta es una receta para la inflación, es decir, para un aumento generalizado de los precios.

Señales de advertencia

De hecho, dicha inflación ya está apareciendo en las cifras. En abril, por ejemplo, se registró una tasa de inflación anual del 4,2 por ciento en EE. UU., el nivel más alto observado desde la crisis de 2008, y un salto desde el 2,6 por ciento observado el mes anterior.

En general, se observa en las empresas un aumento de los precios: desde el acero hasta el transporte marítimo y los semiconductores.

Y a esto se suman las diversas burbujas de activos que ya han sido infladas por el diluvio de dinero barato: desde acciones y participaciones hasta propiedades, criptomonedas y otros medios novedosos para la especulación.

Algunos comentaristas e instituciones, incluida la Reserva Federal de Estados Unidos, se muestran bastante indiferentes ante estas últimas cifras de inflación. Con la caída en picado el año pasado en esta misma época (incluidos los precios negativos del petróleo por primera vez en la historia), dicen, es natural que los precios ahora suban a medida que se reanuda la actividad económica.

La opinión de la Fed, por lo tanto, es continuar, basándose en el supuesto de que los aumentos de precios serán transitorios, a medida que se gasten los ahorros acumulados y los productores se recalibren.

Para agregar peso a su argumento, los partidarios de Biden destacan el continuo déficit en el empleo en EE. UU. en comparación con los niveles anteriores a la COVID, una señal de que hay holgura en el sistema y, por lo tanto, no hay riesgo de inflación a largo plazo.

Además, señalan el hecho de que la inflación se ha mantenido moderada durante décadas, incluso frente a tasas de interés cercanas a cero y un flujo constante de flexibilización cuantitativa (QE, en sus siglas en inglés) desde la crisis de 2008.

De hecho, el propio Summers ya había descrito con anterioridad una situación de “estancamiento secular”, donde se requieren “condiciones financieras extraordinariamente flexibles” solo para lograr tasas de crecimiento miserables.

La razón de este escenario posterior a 2008 es que, mientras los bancos centrales imprimían dinero, los bancos privados generaban menos negocio, y la demanda de crédito (en forma de préstamos, hipotecas, etc.) de empresas y hogares se desplomaba.

En este sentido, añaden los optimistas, es mejor tener un poco de inflación temporal ahora que la alternativa de una espiral descendente de deflación y depresión.

Sin embargo, otros están un poco más preocupados, no tanto por la inflación como está ahora, sino por cómo podría estar en un futuro no muy lejano.

Después de todo, muchos países todavía están confinados; gran parte de la demanda reprimida todavía está almacenada; y aún quedan por liberar muchos billones más en la economía mundial, en forma de los paquetes de estímulos y gastos de la Administración Biden, por un valor total de alrededor del 18 por ciento del PIB de Estados Unidos.

Y esta vez, la oferta monetaria general se ha disparado enormemente, expandiéndose mucho más que en el período de QE.

“Complacencia peligrosa”

Por lo tanto, un coro creciente advierte al presidente Biden de que reduzca sus propuestas keynesianas, por temor a los efectos inflacionarios que podrían provocar. Tales efectos, a su vez, afectarían tanto a los acreedores capitalistas, erosionando el valor de las deudas, como a los trabajadores, mermando los salarios reales.

Esta es la opinión de Larry Summers, el mencionado economista de Harvard, quien recientemente acusó a la Reserva Federal de “complacencia peligrosa” respecto a la inflación.

La verdadera preocupación de Summers, sin embargo, no es tanto la inflación en sí misma. Como a muchos entre la clase dominante, más bien le preocupa que la cura sea peor que la enfermedad.

Ante una inflación galopante, advirtió el destacado economista Demócrata, la Fed se vería obligada a llevar a cabo un aumento “instintivo” de las tasas de interés para “enfriar” la economía restringiendo la oferta monetaria.

Sin embargo, tal endurecimiento podría resultar catastrófico, debido a la adicción al crédito barato al que está acostumbrado el capitalismo. Los hogares y los gobiernos endeudados se hundirían en la bancarrota. Algunas compañías quedarían enterradas para siempre. Y el dinero saldría precipitadamente de los mercados de valores hacia otros refugios seguros, provocando estallidos de burbujas por todos lados.

Estaríamos ante una crisis, originariamente en EEUU, que pronto se expandiría internacionalmente. Se podría decir que: cuando Estados Unidos estornuda, el resto del mundo se resfría.

Un escenario tan caótico podría acabar rápidamente con cualquier recuperación incipiente, haciendo que la economía estadounidense y mundial volviera a la recesión, empujando a millones de trabajadores al desempleo.

Es por eso que la clase dominante debe estar pensándoselo dos veces antes de seguir por este camino. Como tantas veces en el pasado, las políticas keynesianas prepararán el camino para la inflación, acumulando aún más contradicciones.

En otras palabras, después de un breve boom, de una forma u otra, la crisis del capitalismo volvería, con fuerza.

Todos los caminos llevan a la ruina

Este dilema —una economía que sufre calentamientos y enfriamientos— es un reflejo de la volatilidad e inestabilidad general del sistema capitalista; otro síntoma de “la edad y del estado general del capitalismo”, por citar a Trotsky.

Los representantes de la burguesía están condenados tomen el camino que tomen. De ahí la división entre la clase dominante estadounidense sobre la cuestión del estímulo y la inflación.

La cuestión es que ambos lados tienen razón y, sin embargo, ambos están equivocados. Si no continúan inyectando dinero en el sistema, entonces la recuperación podría estancarse e incluso revertirse. Pero si continúan por esta senda inflacionaria, todo terminará en lágrimas. Bajo el capitalismo, todos los caminos conducen a la ruina.

La clase dominante no tuvo más remedio que arrojar dinero a la situación cuando el colapso por la pandemia implosionó la economía global. La alternativa habría sido el desempleo masivo, con la consiguiente rebelión en las calles.

De manera similar, con cada nueva ola del virus, los políticos capitalistas han tenido que continuar despidiendo a los trabajadores y rescatando a las empresas, medidas que originalmente aseguraron que serían temporales.

A pesar de toda su supuesta fe en el ” libre mercado”, la clase dominante puede ver la magnitud de la destrucción y los ataques que se requieren para lograr el “equilibrio” económico. Y no están tan seguros de poder hacer frente a la dislocación social que lo acompañaría.

“Sí, existe cierto riesgo de que tengamos inestabilidad económica en el futuro”, comentó Kenneth Rogoff, otro influyente economista de Harvard, al comentar sobre el nuevo “New Deal” de Biden, “pero ahora tenemos inestabilidad política”.

Nada es gratuito. Por un lado, después de abrir los grifos, los gobiernos se están dando cuenta de que no es tan fácil cerrarlos.

Por otro lado, todos los billones utilizados para apuntalar el sistema dejan una enorme montaña de deuda.

La deuda total del mundo (pública, corporativa y doméstica) asciende ahora aproximadamente a 281 billones de dólares (o más del 355 por ciento del PIB mundial) y se estima que se ha incrementado en 24 billones de dólares como resultado de la pandemia. Mientras tanto, según el FMI, la deuda pública total en todo el mundo equivale a un deslumbrante 100 por cien del PIB.

De una forma u otra, esta factura tendrá que pagarse: o vía inflación, con posterior erosión del salario real, si continúan las políticas fiscales y monetarias laxas; o mediante la austeridad, mediante recortes en los servicios y aumento de impuestos.

Los gobiernos de los países capitalistas avanzados, que tienen un mayor margen de maniobra cuando se trata de endeudarse, han podido retrasar en gran medida el día del ajuste de cuentas, por ahora. Pero tarde o temprano llegará este día en el que habrá que rendir cuentas, como presagian los explosivos acontecimientos en países como Colombia, entre otros.

Curva de desarrollo capitalista

Es imposible predecir exactamente cómo se desarrollarán las cosas. No tenemos una bola de cristal. El curso de los acontecimientos depende de toda una serie de factores que interactúan, a nivel económico, según decisiones políticas y en función de cómo evolucione la pandemia.

Es probable que haya un repunte temporal en los países capitalistas avanzados, a medida que disminuyan los confinamientos (aunque incluso esto podría verse interrumpido por una nueva ola del virus). Y tal recuperación probablemente vendría con un brote de inflación, por las razones descritas anteriormente.

Más allá de eso, no hay mucha certeza. Podría haber una espiral de inflación, como temen Larry Summers y otros. Podría haber un rápido regreso a la recesión, si los bancos centrales intervienen y endurezcan demasiado rápido la circulación monetaria.

Y a largo plazo, podría haber una “japonificación” de la economía mundial, con un crecimiento plano y precios desinflados, a pesar de las políticas monetarias ultraflexibles, debido al continuo exceso de capacidad a escala mundial.

Otros, como el economista estadounidense Nouriel Roubini (también conocido como Dr. Doom), mientras tanto, han advertido sobre la estanflación: aumento de los precios junto con una recesión económica, como se vio en la década de 1970.

La tarea importante, sin embargo, no es intentar predecir los movimientos precisos del sistema capitalista, sino –como destacó Trotsky– “determinar la edad del capitalismo y su condición general; para establecer si aún se está desarrollando, si ha madurado o si está en declive”.

Por eso, en el mismo discurso, y en una carta posterior, Trotsky presentó el concepto de “la curva del desarrollo capitalista”.

Según la cita anterior de Trotsky, el ciclo de auge y recesión es intrínseco al capitalismo. Pero estos ciclos se sitúan en la cima de una curva más amplia, indicando la naturaleza de la época, de un sistema capitalista en ascenso o en declive general.

A este respecto, Trotsky continuó elaborando su análisis: “El problema aquí no es si es posible una mejora en la coyuntura, sino si las fluctuaciones de la coyuntura están avanzando a lo largo de una curva ascendente o descendente. Este es el aspecto más importante de toda la cuestión”.

Esta es, nuevamente, la pregunta importante que nos hacemos para comprender el período actual y las perspectivas del capitalismo.

En pocas palabras: ¿estamos en un período como el posterior a la Segunda Guerra Mundial, cuando el capitalismo experimentó un repunte prolongado, que proporcionó la base material para las reformas y el reformismo?

¿O es la situación actual más parecida a la que Trotsky analizó a raíz de la Primera Guerra Mundial, una “era de tormenta y estrés capitalistas”, como él la describió, en la que la crisis y la lucha de clases estaban a la orden del día?

Época de crisis

Y sobre esta cuestión, podemos ser más categóricos y decir con claridad: no habrá un retorno del boom de la posguerra. No existen las condiciones para tal desarrollo.

De hecho, retrocediendo y mirando el panorama más amplio de las últimas cuatro décadas, podemos ver que todos los indicadores de la salud del capitalismo están en una clara trayectoria descendente: desde el crecimiento de la productividad; a la utilización de la capacidad productiva; a la inversión empresarial; a las tasas de interés.

Como explicó Ted Grant en ¿Habrá una recesión?, el repunte capitalista sin precedentes visto después de la Segunda Guerra Mundial se basó en una confluencia de factores. Estos incluyeron principalmente: la destrucción de las fuerzas productivas durante la guerra, que allanó el camino para nuevas inversiones; y la expansión masiva del comercio mundial, basada en la posición hegemónica del imperialismo estadounidense, y la apertura de nuevos mercados.

De manera similar, el período general de crecimiento observado en los años ochenta y noventa fue posible gracias a la expansión continua del comercio (“globalización”), incluida la incorporación de China y Rusia al mercado mundial mediante la reintroducción del capitalismo.

Pero ninguna de estas condiciones existe hoy. Lejos de la expansión del comercio mundial, vemos un proteccionismo en marcha. Y las vías para una inversión rentable, la fuerza motriz del crecimiento económico real bajo el capitalismo, son escasas.

En la actualidad, hay quejas por escasez. El carácter general de la época, sin embargo, no es de escasez, sino de sobreproducción.

Antes de la pandemia, los síntomas de esto se podían ver en todas partes: mercados saturados, abarrotados de productos básicos; exceso de capacidad en industrias en todos los ámbitos, desde la soja hasta el acero y los teléfonos inteligentes; precios deprimidos; especulación desenfrenada; y acumulaciones de dinero en efectivo inactivo en manos de las grandes empresas.

Y más que resolver esta contradicción, todas las medidas tomadas por la clase dominante en respuesta a la crisis del coronavirus han exacerbado la sobreproducción y la inestabilidad dentro del sistema.

El dinero fácil ha alimentado aún más la especulación y ha convertido a más negocios en empresas zombis. Aproximadamente, una de cada cinco empresas estadounidenses que cotizan en bolsa es ahora un zombi (no rentable y solo puede mantenerse a flote gracias al crédito barato), lo que representa más de dos millones de empleos y 2 billones de dólares en deuda corporativa.

Y a esto se suman los millones de trabajadores zombis en Europa, efectivamente desempleados, pero mantenidos en sus puestos de trabajo gracias a los planes de suspensiones temporales empleo impulsados por los gobiernos.

Finalmente, el apoyo estatal actúa como una forma de proteccionismo, convirtiéndose en causa y efecto de una mayor sobreproducción a escala global. Cada gobierno está utilizando la intervención estatal para proteger sus propios mercados y negocios, esencialmente tratando de exportar la crisis a otros lugares. Pero el impacto general de estas políticas de “empobrecimiento del vecino” es reducir el mercado mundial, aumentando el exceso de capacidad en todos los sectores.

La revolución es necesaria

Todo esto sirve para mostrar los límites del keynesianismo; del financiamiento del déficit público, de la intervención estatal y de los intentos de administrar una economía impulsada por las ganancias, en cualquier forma.

El capitalismo no se puede gestionar. Es un sistema intrínsecamente anárquico y plagado de crisis, que no se basa en un plan racional de producción, sino en la propiedad privada, la competencia y la búsqueda ciega de beneficios.

Como Trotsky afirmó correctamente: “Las crisis y los auges son inherentes al capitalismo desde su nacimiento; y lo acompañarán hasta su tumba”.

Sin embargo, también explicó que no hay una “crisis final del capitalismo”. La clase dominante puede siempre salir, y lo hará, de una crisis. La verdadera pregunta es: ¿a qué costo?

Al respecto, Trotsky enfatizó en el mismo discurso:

“Cada medida a la que el capitalismo se ve restringido a tomar para dar un paso adelante en la restauración del equilibrio, todas ellas adquieren inmediatamente un significado decisivo para el equilibrio social, tiende cada vez más a socavarlo, y a impulsar cada vez con más fuerza a la clase obrera a luchar …

“En resumen, hablando de manera teórica y abstracta, la restauración del equilibrio capitalista es posible. Pero no tiene lugar en un vacío social y político, sólo puede tener lugar a través de las clases. Cada paso, por pequeño que sea, hacia la restauración del equilibrio en la vida económica es un golpe al inestable equilibrio social en el que los señores capitalistas aún continúan manteniéndose. Y esto es lo más importante”.

En otras palabras: para mantener la estabilidad política durante el año pasado, la clase dominante ha tomado las medidas más desesperadas. Pero esto ha sembrado las semillas de una enorme inestabilidad y crisis económicas. Y apagar estos incendios significará nuevos ataques a la clase trabajadora, lo que conducirá a una agudización de la lucha de clases en todos los países.

Además, incluso una recuperación temporal puede provocar huelgas y luchas, ya que los trabajadores buscan recuperar todo lo que perdieron el año pasado y las décadas anteriores. La visión de multimillonarios chupadores de sangre que se benefician de la pandemia, mientras tanto, alimentará aún más la rabia y la indignación entre la gente común.

Finalmente, debemos recordar que todos estos acontecimientos no se están produciendo de nuevo, sino que se suman a más de una década de crisis y austeridad, que ya ha provocado una profunda polarización política y una radicalización masiva en todo el mundo. Y la rueda de la historia no puede retroceder.

La nueva generación que está entrando en la lucha no conoce más que crisis y opresión. En un país tras otro, sin embargo, estos trabajadores y jóvenes están luchando: buscando una salida a este impasse; buscando una alternativa a este putrefacto statu quo.

Sólo la revolución socialista puede abrir un camino y poner fin a las crisis del capitalismo, acabando con este sistema senil de una vez por todas.